Nghị quyết này cũng là một cấu phần quan trọng trong tiến trình thực hiện mục tiêu tổng quát của Kế hoạch phát triển kinh tế xã hội năm 2016 đã được Quốc hội thông qua; đó là, tháo gỡ khó khăn cho DN, thúc đẩy sản xuất kinh doanh. Dự thảo Nghị quyết tập trung một số giải pháp chủ yếu sau:

Minh bạch hóa chi phí tính thuế TNDN

Nghị quyết cho phép từ ngày 1/1/2017 đến hết ngày 31/12/2020, đối tượng DN có quy mô nhỏ chuyển sang áp dụng thuế suất thuế TNDN 17% . Mức thuế suất này là phù hợp và cũng không ảnh hưởng nhiều đến số thu ngân sách Nhà nước do số lượng DN nhỏ và vừa chiếm phần lớn trong nền kinh tế nhưng tỷ trọng đóng góp và ngân sách Nhà nước về thuế TNDN lại không lớn, song với DN thì lại rất quan trọng…

Cùng với việc nới rộng nhiều khoản chi phí thực tế phát sinh được đưa vào chi phí được trừ khi tính thuế TNDN, minh bạch hóa chi phí tính thuế cũng là hình thức gián tiếp giảm thuế TNDN và việc giảm tiếp thuế suất thuế TNDN sẽ thực sự tạo đà cho DN nhỏ phát triển.

Mở rộng ưu đãi thuế thêm đối với dịch vụ phần mềm

Đối với dịch vụ gia công phần mềm, thu nhập của DN từ thực hiện dự án đầu tư mới cung cấp dịch vụ gia công phần mềm được áp dụng thuế suất 10% trong 15 năm, miễn thuế trong 4 năm và giảm 50% số thuế TNDN phải nộp trong 9 năm tiếp theo.

Việc mở rộng ưu đãi này phù hợp với Nghị quyết số 41/NQ-CP: “Bổ sung thu nhập của DN từ thực hiện các dự án: sản xuất sản phẩm nội dung thông tin số, dịch vụ phần mềm, sản xuất sản phẩm công nghệ thông tin trọng điểm, dịch vụ khắc phục sự cố an toàn thông tin, bảo vệ an toàn thông tin được ưu đãi thuế TNDN như mức đang áp dụng đối với dự án sản xuất sản phẩm phần mềm theo quy định của Luật Thuế TNDN”.

Ưu đãi thuế đối với các dự án cải tạo chung cư cũ

Đối với DN thực hiện dự án đầu tư cải tạo, xây dựng lại nhà chung cư cũ thuộc sở hữu Nhà nước, mặc dù Chính phủ đã có nhiều chính sách để thúc đẩy việc cải tạo các chung cư cũ, nhưng kết quả đạt được còn nhiều hạn chế so với mục tiêu đề ra.

Việc không đạt được mục tiêu đề ra xuất phát từ nhiều lý do khác nhau như, các khối chung cư thường đặt vị trí trung tâm thành phố, do đó phương án cải tạo bị hạn chế, không cho phép đầu tư cao tầng, nên chủ đầu tư thấy không có hiệu quả; năng lực chủ đầu tư yếu nên không bảo đảm tiến độ đề ra; chính sách hỗ trợ về tài chính tín dụng, miễn giảm tiền sử dụng đất, tiền thuê đất, thuế chưa được triển khai triệt để nên cũng khó thu hút nhà đầu tư. Vì vậy, cần có thêm ưu đãi về thuế TNDN.

Dự thảo Nghị quyết đề xuất áp dụng thuế suất thuế TNDN ưu đãi 10% trong giai đoạn từ năm 2017 đến năm 2020.

Thuế thu nhập cá nhân cho nhân lực công nghệ cao

Để nâng cao sức cạnh tranh của DN công nghệ thông tin, đẩy mạnh thu hút đầu tư phục vụ cho phát triển công nghệ thông tin theo các mục tiêu đã đặt ra trong điều kiện hội nhập quốc tế ngày càng sâu rộng, cần thiết phải có thêm các chính sách ưu đãi thuế TNCN nhằm thúc đẩy hơn nữa ứng dụng và phát triển công nghệ thông tin tại Việt Nam.

Dự thảo Nghị quyết đề xuất áp dụng giảm 50% từ năm 2017 đến năm 2020; việc đề xuất cho giảm 50% số thuế thu nhập cá nhân phải nộp đối với thu nhập từ tiền lương, tiền công của các cá nhân nhân lực công nghệ cao làm việc trong lĩnh vực công nghệ thông tin là hoàn toàn phù hợp.

Giải pháp xử lý nợ thuế

Giải pháp xóa nợ là cần thiết và xử lý được hai mục đích, tháo gỡ khó khăn cho DN, tạo điều kiện tiếp tục hoạt động và phát triển sản xuất kinh doanh và phản ánh đúng số thuế nợ đọng thực tế có khả năng thu hồi.

Trường hợp do không còn khả năng thu hồi, quy định thẩm quyền xóa nợ, khoanh nợ tiền thuế, tiền chậm nộp, tiền phạt đối với người nộp thuế là DN đã giải thể, phá sản hoặc bỏ kinh doanh nêu trên cho chủ tịch UBND các tỉnh, thành phố trực thuộc Trung ương quyết định xóa nợ, khoanh nợ… Đối với hộ, cá nhân kinh doanh, dự thảo đề xuất xóa tiền nợ thuế, tiền chậm nộp, tiền phạt của hộ, cá nhân kinh doanh đã bỏ kinh doanh và khoanh nợ tiền nợ thuế, tiền chậm nộp, tiền phạt của hộ, cá nhân kinh doanh đã bỏ kinh doanh.

Tuy nhiên cũng như với DN, về thời điểm, cần rà soát, xem xét lại cả các khoản nợ tồn đọng trước ngày 1/1/2014 mà đến thời điểm này vì lý do nào đó vẫn còn chưa xử lý thì trình xử lý dứt điểm luôn; và thẩm quyền đề xuất là do Chủ tịch UBND các tỉnh, thành phố trực thuộc Trung ương quyết định xóa nợ, khoanh nợ.

Trích nguồn VPCP

- Đại hội Chi đoàn Trung tâm Xúc tiến Thương mại và Đầu tư nhiệm kỳ 2024 - 2027 (24/04/2024)

- Thăm hỏi khách du lịch quốc tế bị ảnh hưởng từ vụ tai nạn đường thủy trên sông Tiền (24/04/2024)

- Trao quyết định bổ nhiệm lại viên chức giữ chức vụ trưởng phòng tại Trung tâm Xúc tiến Thương mại và Đầu tư An Giang (17/04/2024)

- Đoàn công tác tỉnh An Giang đã đến thăm và làm việc với Tổng Lãnh sự Cộng hoà xã hội chủ nghĩa Việt Nam tại Pakse (Lào) (17/04/2024)

- VỀ AN GIANG TRẢI NGHIỆM, KHÁM PHÁ VĂN HÓA ĐỒNG BÀO KHMER (10/04/2024)

- Thực hiện Cuộc vận động “Người Việt Nam ưu tiên dùng hàng Việt Nam” năm 2024 (10/04/2024)

- Đồng lúa Tịnh Biên vào Top 7 Ấn tượng Việt Nam 2023 (09/04/2024)

- Đón chờ Lễ Công bố “Top 7 Ấn tượng Việt Nam” năm 2023 (04/04/2024)

- An Giang: Những điểm sáng trong phát triển kinh tế quý I-2024 (01/04/2024)

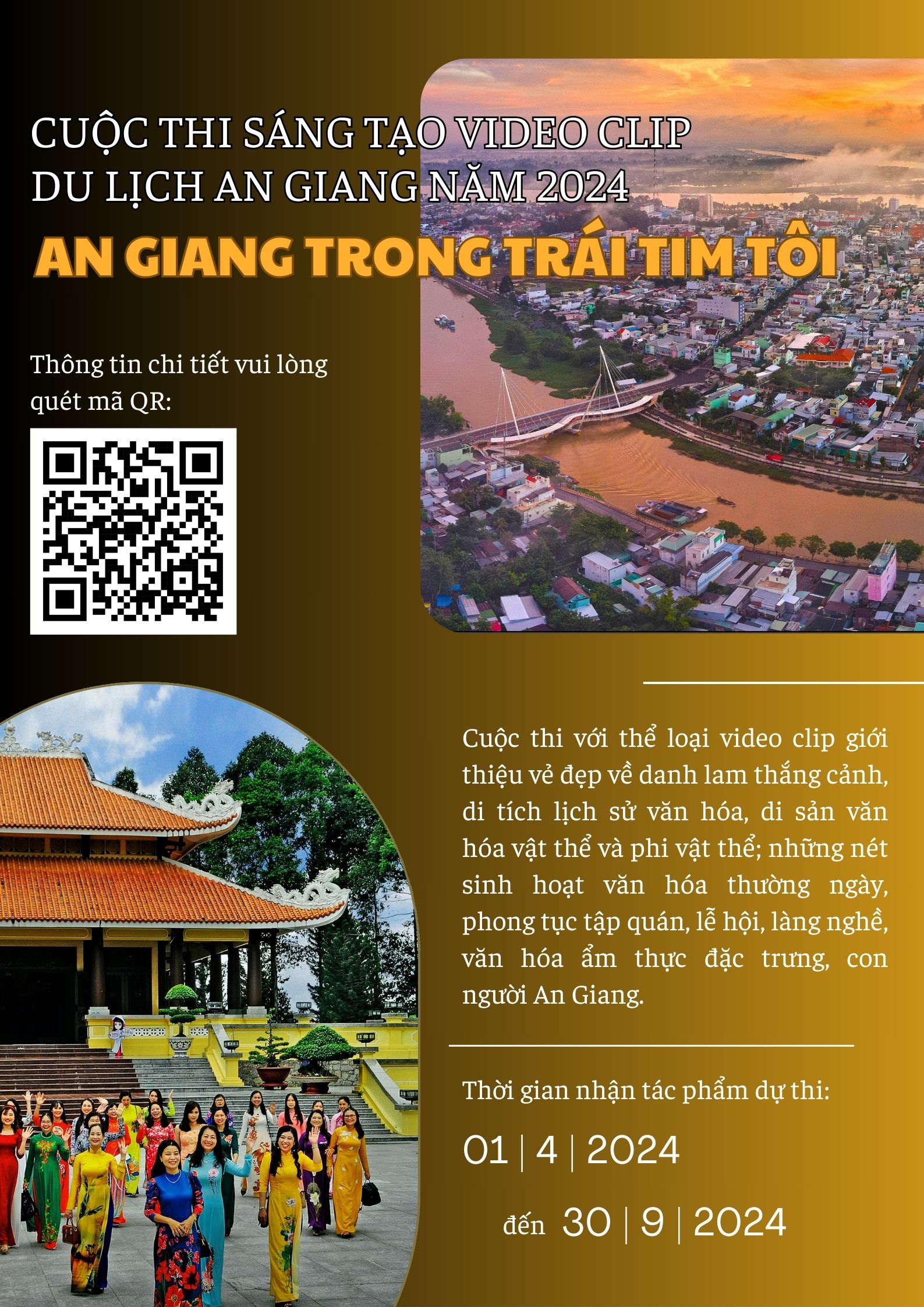

- Checkin An Giang – Một khởi đầu mới cho sự phát triển du lịch theo hướng hiện đại (29/03/2024)